友情提醒: 這篇廢話閒聊較多, 可能無關分析的東西不少, 比較啰嗦, 为了不浪费大家时间, 大忙人請自行路過, 感恩!

真正進入鋼鐵這一行是2009年的12月24, 平安夜.

行業主要是專注在冷軋硅鋼(CRGO/CRNGO)的貿易和加工.

當天飛到中國開始學習中國分廠的銷售和處理當地管理的協調工作.

2012年之後被台灣的同行挖角到印度Bangalore負責開廠和銷售事宜.

7-8年的時間對鋼鐵業來說不長, 不過這幾年足以切身感受近年鋼鐵業的困境.

這也可能是為何身在熟悉的鋼鐵業, 卻完全看漏了最近鋼鐵股的暴漲...

看漏的原因是一開始壓根兒就不信中國能實際意義上的減產, 中國鋼鐵業牽連太廣, 是國家重點戰略物資. 過剩產能不是說停就停. 降低產能這件事其實說了好多年.

2011年的時候, 鋼材的一波大跌勢, 當時USD900的母材鋼捲原材, 加工過後成品被別人壓倒USD880, 還要給90天Open Credit. 所有廠家還在比出貨速度, 看誰庫存能銷的快, 因為大家都對鋼價的跌勢感到擔心. 事實也證明, 之後幾年鋼材還是一直往下走.

隨著珠三角地區工資不斷暴漲(我2010年的時候, 所處的3線城市基本工資是630, 2012年離開中國的時候已經是RMB 980), 很多追求低成本的下游企業也慢慢外移.我 最後會去到印度, 也是因為整個產業鏈和制造中心往菲律賓,印度等低工資國家迁移说造成.

所以對於中國下大決心去產能, 以及武鋼寶鋼重組等一系列事件我是蠻意外的.

對於馬來西亞上市鋼鐵公司, 由於這幾個月的暴漲, 也隨著出現了大量高質量的分析, 這裡就不多說了.对于钢价对于钢铁行业的利好到现在再来说意义已经不大.

今天要說的, 是一家不是那麼鋼鐵股的鋼鐵股-LEONFB

嚴格來說, Leonfb不是鋼鐵生產商,

属于下游的下游, 主要從事貿易和鋼材加工的一家公司.

這家公司上市以來我都有留意, 因為除了鋼種和規模不同, 基本上是自己身處的行業當中.

說白了就是很有親切感. 除了鋼種不同, 基本業務格局基本相同.都是属于贸易和轻加工.

我会从3个方面来聊聊我的一些看法,

- 先按Financial Report说基本面,

- 对Leonfb接下来的发展和期待.

- 总结和估值

Part 1.Financial Report

Income Statement

- LeonFB 2013年上市, 一直保持盈利

- PAT 5-7%, 对于贸易和轻加工, 也没法太苛求.

- 虽然盈利有波动, 不过在各大钢厂巨亏的FY14-15, 依然保持正常盈利, 实属难得

- 利息成本巨大, 占了PBT的近20%, 有增加趋势, 主要是上市之后一直在扩张, 细节Part 2会提到

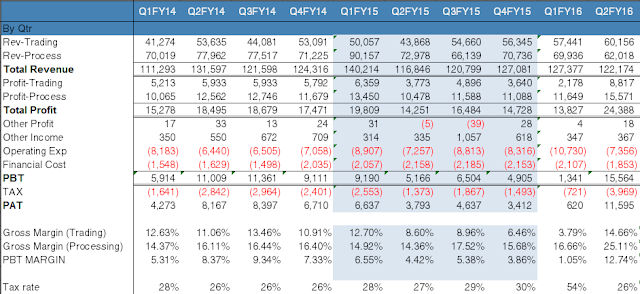

Financial Performance by Segment

- 上季度16Q2因为钢价的上涨, 可以看到Trading&Processing Gross Margin大幅提升. 不过就Revenue而言, Processing有下跌的趋势

Cash Flow

- 上市之后投资新厂和机器, 可以看到Cash flow from investing activities近两年大幅增加,

- 主要是用在新厂房土地, 建厂, 和新机器, 估计下季度厂房投资完成之后, 新营业额的增加和Investment activities的减少, 相信Cashflow会有非常大的进步.

Balance Sheet

对于行外人士, 对于Leonfb的balance sheet可能会有一些误解.

因为有这非常高的Borrowing, Debt to Equity高达0.73,

而且cashflow在扣除Bank Overdraft之后竟然是负数.

Borrowing是事实, 必须尊重, 再此不想刻意为Leonfb做太多辩解.

不过有一点必须要提,

通过观察年报, 可以了解到, LEONFB其实大部分的borrowing是属于Bankers' Acceptances, (BA),

由于是钢铁加工/贸易是老本行, 对BA有一定了解.

简单的来说就是银行担保的一种付款方式, 有点类似LETTER OF CREDIT(LC)的作用.通过和银行借贷和担保来和钢厂购买原料.银行提供额度来做采购的周转并收取利息.

钢铁这一行一般上由于上游的现金流和成本压力/风险, 一般上不给账期, 顶多和老顾客做月结/到货付款.

而钢铁下游只能通过现金或者银行BA来购买原材料,

所以可以看到LeonFB的Account Payable是非常少的,

也就是说没有欠主要供应商货款, 都是通过BA采购, 欠的是银行.

高BA欠款, 低ACCOUNT PAYABLE, 这也算是钢铁下游加工的一种常态.

对我来说, 把Borrowing-BA的部分看成Account Payable去了解LEONFB的Balance Sheet,

或者用total Liability对比Total Assets, 可以比较清楚的了解实际情况.

当然, 会计上还是属于欠银行的债务, 这点没有任何争议. 不能忽略高BORROWING带来的影响.

Part 2. 对Leonfb接下来的发展和期待.

有接下来有几点期待:1. 保税仓库

这种Warehouse操作形式刚好本身的工作中有大概的了解,

之前我在中国和印度都有稍微接触和相关经验.

在中国叫保税仓, 在印度叫Bonded Warehouse,

主要是让出口商或者免税企业能在不需要缴税/退税直接从Warehouse进货,

此类货仓需要受到海关严格监管, 以防止企业有偷漏税行为.

对特定客户不但可以节省成本, 另一方面, 由于避开了退税的时间和过程, 对现金流方面也有很大的优势.

而且对LEONFB以PortKlang作为中转站, 来拓展出口业务有很大的帮助.

之前的钢铁股大涨潮, 各类分析满天飞,

相信也让很多人了解到为了保护本地钢铁业, 政府对钢铁股的各类税收是有多高.

Q1&Q2的 Qtr Report似乎还没见到新Warehouse的贡献, 从三月的新闻了解到, 那是因为正在等待有关当局批准运作的申请手续中. 相信在Q3 Q4会开始贡献.

2. 新加工厂

New Factory据说产能几乎让现有产能翻倍, 当然新厂需要时间来释放产能和引进新客户群.相信在Q3&Q4, 营业额能渐渐提高.

从年报里也可以了解到资金投入基本上也已经大部分完成.

3. 进军Steel Pipe Business

发展Steel Pipe Business其中一个主要原因是因为现有顾客群中有大量已知客户. 预计2018年中旬才会竣工和投产. 除了31m的土地之外, 预计另外投入70m作为厂房和Working Capital的投入. 这里暂时保持观望态度, 对近期业绩不会有太大影响.

Processing Facotry 和Freezone Warehouse是已经完成, 在Q1&Q2从Financial Report 中看不到显著的贡献, 接下来两个季度营业额大幅提升的可能性非常高.

当然, 有新的产能也要市场有相对需求才行.

4. 土地重估

这是一个完全被忽略的新闻.

July 28, 政府发函通知将征用Leonfb所属Supreme Steelmakers的厂房用地作为MRT2路线的发展用途. 至于征用价格还没说明.

从年报中可以了解说征用的2块土地的一些细节:

以上两块地分别是在1991年和2003年购买, 价格/估值分别是Rm917k和4.7m.

上星期看到MRT同样对MRCB的一片4074sqm的发展用空地做出收购, 开出的收购价180m, 所在地点靠近Bukit Bintang 一带, 出价高出附近的品均33000/sqm 许多, 看来出手还满阔气的, 只是不知道对不是GLC的Leonfb是否出手也同样阔绰?

我网上了解了一下leonfb两片土地所在地附近的低价, 距离MRCB那片地车程大概是20min, 附近厂房估值大概都是6000-9000/sqm, 考虑到迁厂赔偿和产业估值, 如果收购价在10000/sqm, 会在接下来贡献一次性30m左右的盈利(收购价35m-5.6m成本),

剩余未收购土地的重估, 也很可能让Leonfb的NTA从现在的0.78上升到0.9-1.00左右.

而现在的股价只是0.50, 只有NTA的一半

而且参考fy15 Annual Report, Leonfb还有位于shah Alam,1991年&2004年购买总面积296000sqf的厂房和土地没有重估.

所以Leonfb实际NTA绝对大于1.2-1.3,

单以NTA来看是严重被低估.

虽然MRT势必造成LEONFB迁厂的不方便, 不过相对的如果赔偿合理, 又释放了土地的价值, 个人看法还是利多于弊.

总结:

我对Leonfb的估值期待很简单,EPS 10 cents

Dividend 3cents

PE 10x

LEONFB的股息政策是30%, 可是2015年只派了25.2%,

相信这也是让很多投资者失望的地方

如果明年Cashflow在前两年大量Investment之后进步,

明年派发30%股息应该是没问题的.

我预计如果市场稳定, 在新厂房和Warehouse的支持下, 钢铁价格能够维持, 要达到10cents EPS(31m Net Profit), 应该不难,

可以看到2014年在没有新产能, 市场正常之下的Net Profit 已经达到27.5m了.

PE方面,

- Cashflow在新产能贡献之后正常化,

- 在中国减产, 本地钢铁业复苏&稳定的前提之下,

- 明年选举前大量基建投入, 5 billion Malaysia Vision Valley, 11billion Cyber City Center, 16.6billion Toll Free Pan Boneo Highway, MRT2, 马新高铁等等的刺激和期望.

- 土地被征收Realize应有价值之后,

要留意钢铁的大势, 虽然Leonfb在FY14-16最坏的时候任然保持不错的盈利, 不过势必对刚建好新厂房和Warehouse的盈利和股价有很大压力.

写这篇分析的时候, 本人持有相关股票.

因为是本身的老本行, 难免对Leonfb有种熟悉感. (希望这种熟悉感不会带我去荷兰吧. )

本人买入有个人情感因素, 加上此股流通量非常低(有时一整天都没交易), 要买入的朋友请三思. 如果形势不对, 要跑都没量.

Leonfb暂时是继Airasia之后, 占我Portfolio第二位.

如果明年30大股东和2015年的持股数量没有太大变化,

而我又能坚持持有到明年31/3之后.

大概大家也能在年报上看到我的名字了吧.

( 因为Leonfb家族成员持股70% 以上, 市面上流通的股票本来就少, 造成Leonfb Top 30 Shareholder的门槛非常低....)

2 comments

comments笔者什么名字xD

Reply哈哈, 老衲紅塵總一個迷途小散戶

Reply